IC载板:算力芯片封装核心环节,产业格局全梳理

在国家政策扶持与市场需求旺盛的提振下,集成电路产业呈现高景气,随着国内晶圆厂的扩产,对下游封装基板的国产替代需求强烈。

叠加近期人工智能、云计算、服务器、数据中心高需求,高性能芯片以及先进封装的加速增长,IC载板市场空间被打开。

目前IC载板存在全球供应长期吃紧+国产替代双逻辑,是稀缺的行业优质赛道。

据Prismark数据,2020年IC载板行业产值已突破百亿美元大关,达到102亿美元;到2025年,IC载板行业产值预计达到162亿美元,2020-2025 CAGR为9.7%,远超PCB行业5.8%的整体CAGR水平。

01

IC载板行业概览

受益封装技术的发展,IC载板应运而生。

IC载板即封装基板,是PCB领域的高端产品,更是芯片封装的核心环节。

其主要作用是为芯片与PCB母板之间提供电子连接,起着“承上启下”的作用。

IC载板主要功能为搭载芯片,并为芯片提供支撑、散热和保护作用,以实现多引脚化、缩小封装产品体积、改善电性能及散热性或多芯片模块化等目的。

IC载板技术难度全面高于PCB。

相较于普通PCB,IC载板具有板体更薄、易变形,通孔孔径与线宽/线距更小的优点,同时,其技术、生产要求也更为严苛。

一般而言,普通PCB线宽在50-100微米之间,远无法满足芯片封装的技术要求,因此一种更小线宽/孔径的高密度PCB—IC载板应运而生,其线宽在30微米以下,甚至最低可达10微米。

除技术难度之外,IC载板还存在国内相关人才匮乏问题,组建团队大多需要去日韩和中国台湾寻找专业人才。

从基板材料来看,可分为硬质封装基板、柔性封装基板和陶瓷封装基板,其中硬质基板应用最为广泛。

硬质基板主要材料为BT树脂、ABF树脂和MIS三种基材,前两者应用最为广泛。

封装工艺方面,运用最为广泛的是引线键合(WB)与倒装(FC)。

从技术趋势上来看,封装工艺的发展带动载板发展,FC工艺已成主流,多芯片3D封装、大尺寸高多层基板是当前发展方向。

IC载板发展趋势:

02

IC载板产业链

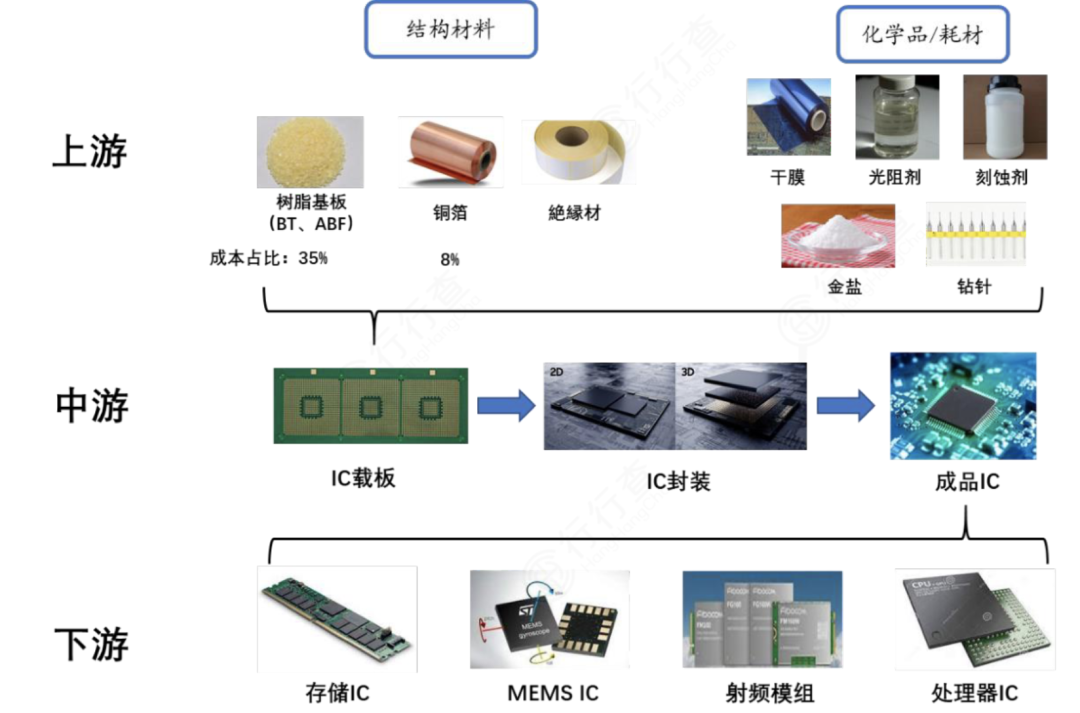

IC载板产业链上游主要为基板、铜箔等结构材料及干膜、金盐等化学品/耗材;中游为芯片封装;下游为存储、MEMS等各类具体芯片应用。

在IC封装的上游材料中,IC载板占到成本的30%,而基板又占IC载板成本的3成以上,因此基板为IC载板最大的成本端。

BT载板:储存芯片拉动需求

BT载板即基材为BT树脂的载板,其基材由日本三菱瓦斯公司研发。

具备高玻璃化温度、高耐热性、和低介电常数等优势,多用于对可靠性要求较高的芯片,下游包括存储芯片、MEMS芯片、RF芯片与LED芯片。

当前东数西算拉动算力需求,新建数据中心提升服务器芯片用量。

服务器支出约占数据中心支出的1/3,其市场空间与云计算市场巨头的资本开支息息相关。

服务器的一个主要功能为储存功能,需要用到大量的储存芯片。

随着国内储存芯片完成从0到1国产化突破,对国产BT载板带来配套需求。

ABF载板:高算力芯片带来量价齐升

ABF载板即基材为ABF(味之素堆积膜)的载板。

其基材由味之素公司与英特尔联合研发,且垄断材料来源,该材料由英特尔首先主导用作载板基材。

ABF载板可以做到更小的线宽线距、更细的线路,因此适合高脚数、高传输的封装设计,下游主要为CPU、GPU、FPGA、ASIC等高性能计算(HPC)芯片封装。

随着数据化、智能化的持续发展,下游产品技术要求愈发精密,叠加服务器、高算力AI芯片呈现高景气,ABF载板需求水涨船高。

其对应载板面积、加工难度均有所增加,有望成为未来主要增长驱动。

据Aletheia Capital预测,ABF载板在服务器应用的出货率将在2023-2025年上升到30%以上。

封装方式、ABF性能以及ABF载板未来应用场景:

Chiplet封装技术将成为封装基板新增长点。

目前,AMD、英特尔、台积电为代表的多家集成电路产业链领导厂商先后发布了量产可行的Chiplet解决方案、接口协议或封装技术,使用Chiplet封装技术大大增加了ABF载板的需求面积。

根据研究机构Omdia报告预测,2024年,全球采用Chiplet的处理器芯片的市场规模将达58亿美元,到2035年将达到570亿美元。

03

IC 载板市场格局

根据产业信息网统计,按制造地划分,全球封装基板约80%的份额归属于日韩和中国台湾。中国大陆占比16%, 其中,4%为内资,12%为外资属性。

日本厂商最早全球领先,而后产能跟随半导体产业链部分转移向中国台湾和韩国。

近年来,受到韩国和中国台湾厂商的冲击,日企退出中低端市场,转为FC BGA、FC CSP等高端封装基板。

整体来看,中国台湾企业产品系列较全面,日本企业主要集中于一般类、高端类产品系列,韩国企业主要集中于入门类和一般类产品系列,中国大陆企业仍集中于入门类和一般类,目前尚未导入高端系列产品。

IC载板行业壁垒高,新玩家难以进入,国内玩家较少。

根据Prismark统计, 全球封装基板前十厂商掌握了80%以上的市场份额。

其中前三大IC载板企业中国台湾欣兴电子、日本揖斐电(Ibiden)、韩国三星电机分别占据15%、11%、10%的市场份额。

目前中国大陆仅有少数几家公司满足可以量产BT类载板且具有稳定客源。

ABF载板产能更为稀缺,仅兴森科技、深南电路、珠海越亚展开布局。

以上三家也是国内进入IC载板领域最早的的企业。

珠海越亚2006年诞生第一块IC载板,深南电路于2009年进入封装基板领域,兴森科技与2012年进入封装基板领域。

深南电路是国内PCB与IC载板业务领军级企业,通过在PCB、电子联装、IC载板领域的布局,形成了业界独特的3-In-One业务模式。公司现有深圳和无锡两大IC载板生产基地。

兴森科技通过收购Harbor拿到测试板入场券,Harbor在全球半导体测试板整体解决方案领域具有优势地位,使兴森具备该细分行业全球领先的方案设计、制造一站式服务能力,确立国内测试板龙头的地位。公司下游客户包括三星、长江存储、华天科技、长电科技等全球知名IDM和封测企业。

国内新玩家崇达技术、中京电子、东山精密、胜宏科技等厂商也开展了IC载板相关布局。

就中国大陆企业IC载板的扩产情况来看,主要集中于BT载板,只有涉足相关领域较早的兴森科技、深南电路以及珠海越亚有ABF载板产能的扩充。

国内PCB厂商大力推进IC载板生产项目:

根据全球各大IC载板厂商此前披露的扩产计划显示,2022年是新建项目投产的高峰期,扩产产能将逐步开出,预计整个产能释放高峰期将持续至2025年。